Мускатный орех и evestor являются двумя лучшими инвестиционными платформами для начинающих. Чтобы открыть счет. Отчасти потому. Что они являются самыми дешевыми из нового поколения инвестиционных платформ. Однако дело не только в стоимости, потому что есть и другие причины. По которым некоторые инвестиционные платформы лучше подходят для начинающих. Которые мы объясним в этой статье.

Мы также очерчиваем:

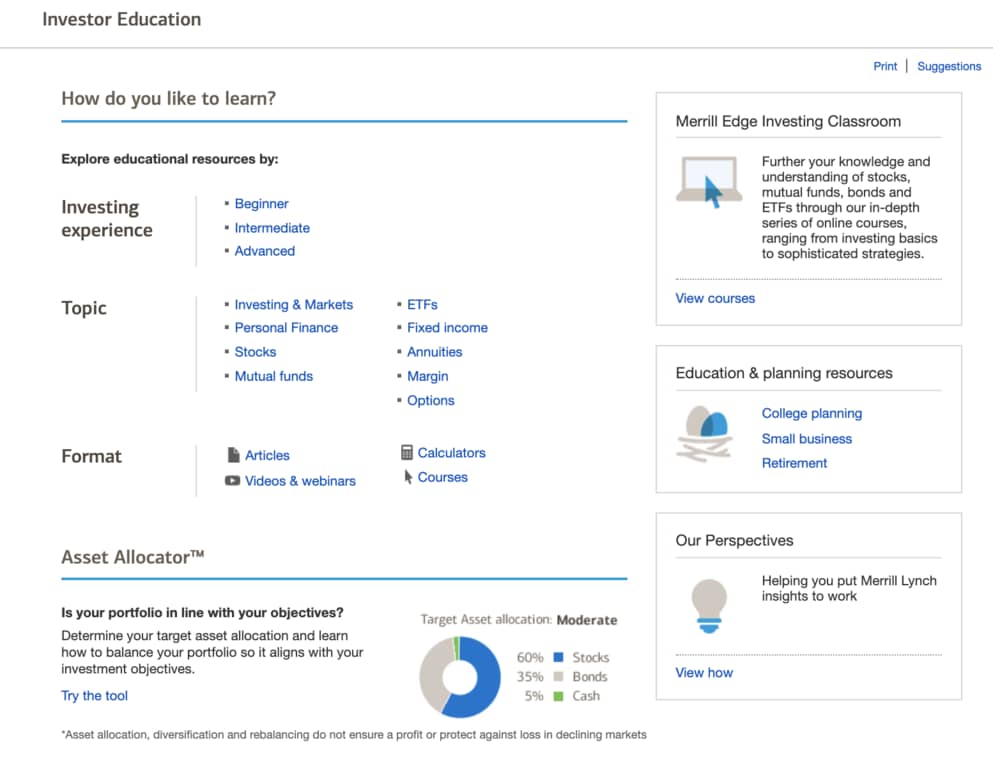

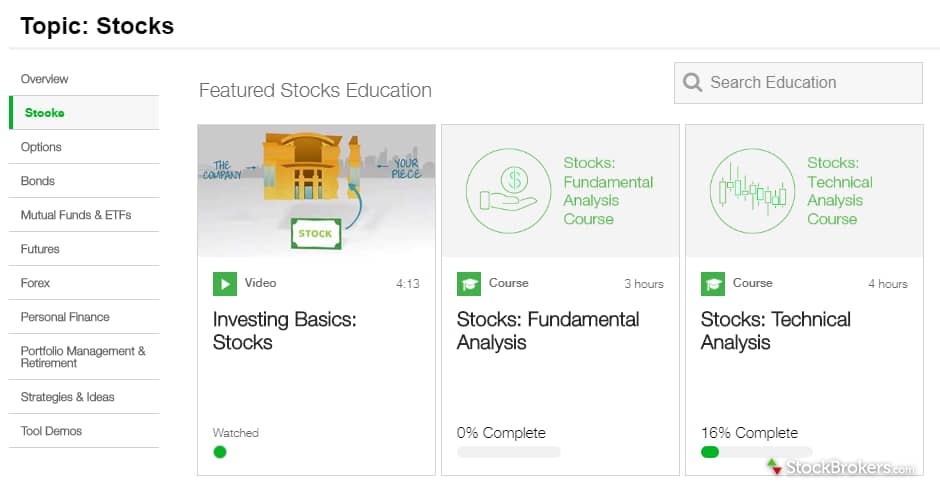

Инвестиционные платформы иногда называют робо-консультантами, потому что они обеспечивают автоматизированное обслуживание клиентов. Чтобы направлять людей с небольшим опытом инвестирования или вообще без него. Инвесторы обычно выбирают готовый портфель , соответствующий их склонности к риску, также в зависимости от их образовательных ресурсов.

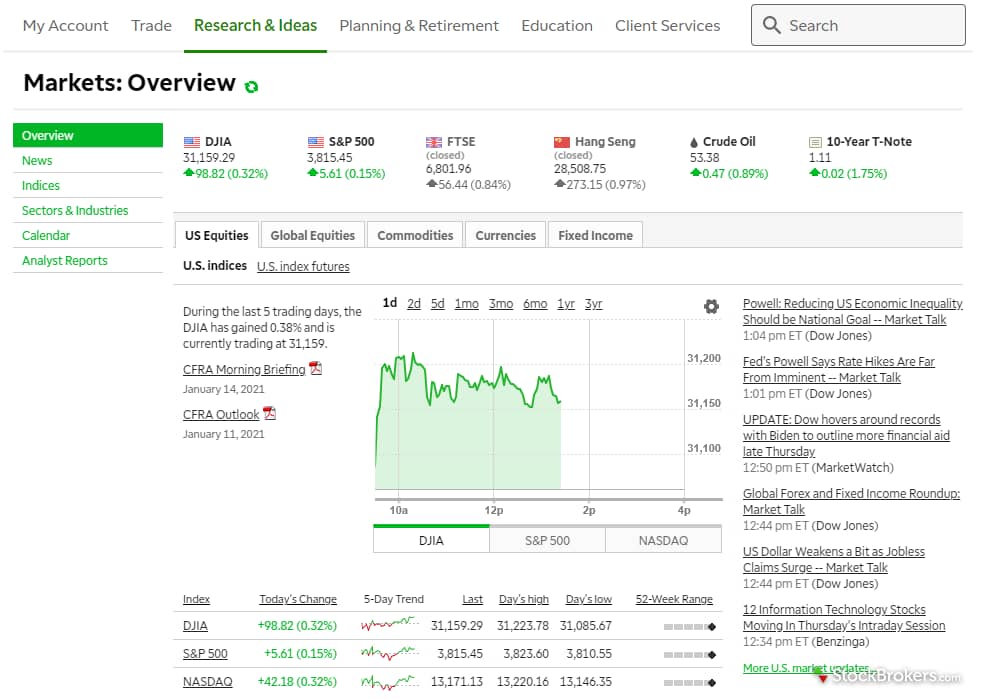

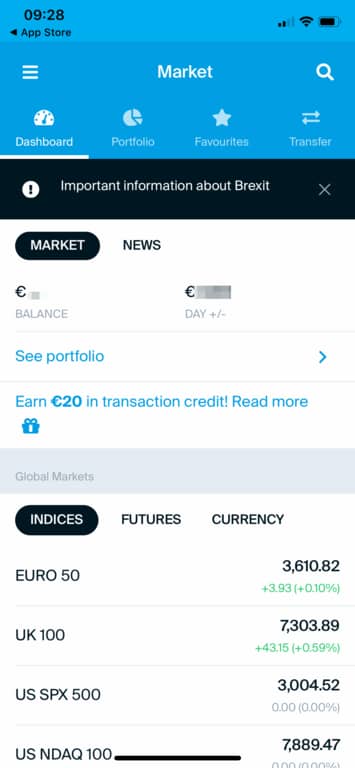

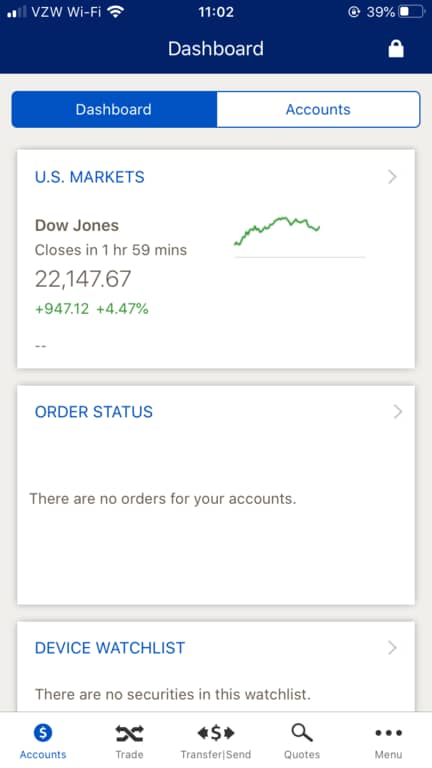

В настоящее время существует множество таких типов онлайн – торговых платформ-и многие из более старых. Более устоявшихся платформ добавили аналогичные варианты robo-advice для начинающих. Некоторые из которых вы можете открыть сберегательный счет и управлять им через мобильное приложение.

Но есть растущее количество вариантов. Чтобы соответствовать различным потребностям. Чтобы помочь вам начать торговать.

Мы использовали наши рейтинги. Составленные независимой исследовательской фирмой Fairer Finance. Чтобы выявить самые дешевые торговые платформы на фондовом рынке. Мы также рассмотрели, насколько хорошо они будут работать для начинающего инвестора. Чтобы купить или продать акции.

Наши лучшие платформы для начинающих имеют лучшие пятизвездочные рейтинги. Что означает. Что их общие затраты ниже среднего по сектору. И они не налагают никаких неприятных штрафов за выход или дополнительных высоких сборов или сборов.

Продукты. Упомянутые в этой статье. Были независимо выбраны Times Money Mentor. Если ссылка имеет*, это означает. Что мы можем зарабатывать деньги. Это помогает финансировать веб-сайт и делает его бесплатным для использования. Мы не позволяем никаким коммерческим отношениям влиять на нашу редакционную независимость.

Мускатный орех* был одним из первых в новом поколении робо-консультантов и теперь является одним из крупнейших в этой новой породе инвестиционных портфелей на мобильных приложениях. Вы можете открыть банковский счет, пенсионныйсчет , счет акций и акций ISA или обычный счет общего инвестиционного портфеля на его сайте – и можете выбрать один из трех различных типов портфелей.

Самыми дешевыми из них являются его портфели с фиксированным распределением. Где состав инвестиционных активов. Определенный с самого начала. Остается неизменным.

В качестве альтернативы. Если вы готовы платить немного больше за свои личные финансы. Вы можете выбрать полностью управляемые портфели Мускатного ореха. Именно здесь онлайн-брокеры участвуют в мониторинге вашего портфеля. Покупают и продают онлайн-акции от вашего имени. Внося коррективы в структуру инвестиционного портфеля, где это необходимо. Чтобы помочь вам достичь ваших целей.

Фирма также предлагает набор социально ответственных портфелей. Общие затраты на самые дешевые опционы начинаются от 0,71% до 1,14% для социально ответственных портфелей. Сайт прост в использовании и использует графики. Чтобы показать вам потенциальные прибыли и убытки.

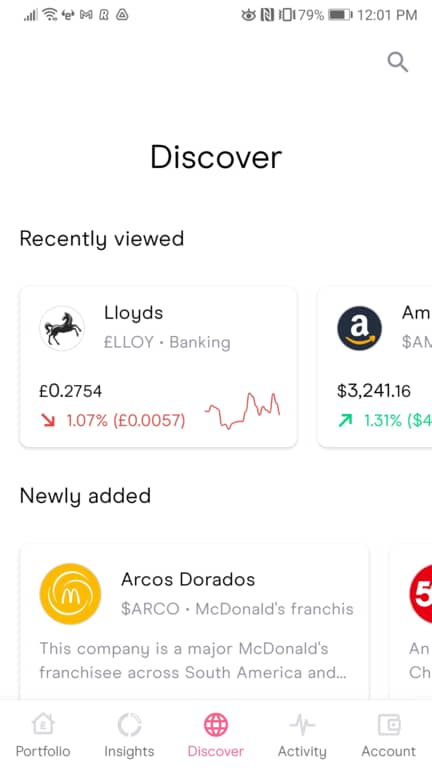

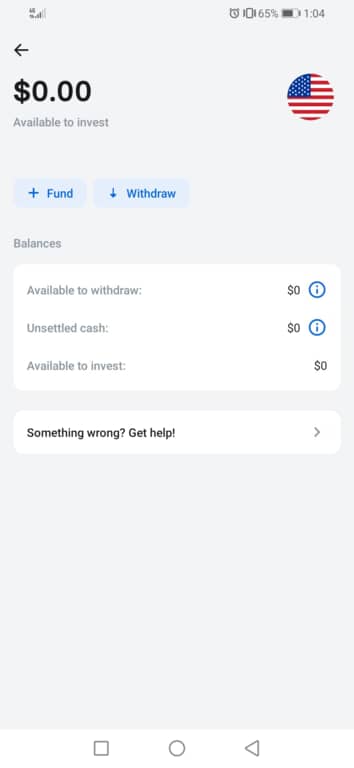

Если вы хотите сайт. Который держит вещи простыми и обеспечивает недорогие инвестиционные портфели с низкой точки входа, evestor стоит посмотреть.

Он предлагает только три инвестиционных портфеля на выбор – низкий. Средний и высокий риск – и его общая стоимость всего 0,49% является одной из самых низких на рынке.

Вы можете вложить свои инвестиции в акции и акции ISA, пенсионный или общий инвестиционный торговый счет. Нет никаких подлых дополнительных сборов, о которых можно было бы беспокоиться.

Вы также можете начать инвестировать всего с 1 фунта стерлингов, и ваши деньги пойдут в ряд биржевых фондов (ETF) и фондов. Которые отслеживают различные индексы фондового рынка и облигаций.

Если вы ищете самый дешевый способ инвестировать – полный стоп – тогда не смотрите дальше Vanguard.

Это крупная американская группа по управлению фондами. Которая сделала себе имя как дисконтный онлайн-брокер. Предлагающий лучшую стоимость по обе стороны пруда. Независимо от того. Означает ли это инвестирование в

акции и акции ISA или в брокерский счет.

Вы можете инвестировать в его портфели LifeStrategy всего за 0,41% в год.

На сайте Vanguard нет большой поддержки для инвесторов – так что лучше всего это делать тем. У кого есть хоть немного знаний. Портфели LifeStrategy делятся на пять различных типов риска – от осторожного до агрессивного.

Если вы хотите поставить свои деньги с именем хай-стрит, то HSBC стоит рассмотреть.

Он предлагает инвестиционные портфели с пятью различными уровнями риска – от осторожного до авантюрного – с общей годовой стоимостью от 0,43%.

Не так уж много помощи и поддержки в принятии вашего решения – но вы можете начать покупать и продавать инвестиционные портфели с единовременной суммой в 100 фунтов стерлингов. Или вы можете установить регулярный ежемесячный платеж в размере 50 фунтов стерлингов со своего банковского счета. И это самое дешевое предложение от банков.

Лучше всего подходит для: платформы с полным спектром услуг

Если вы хотите начать инвестировать в готовый инвестиционный портфель, но надеетесь перейти к выбору собственных инвестиций и проведению собственных биржевых торгов,

Fidelity может быть правильным решением.

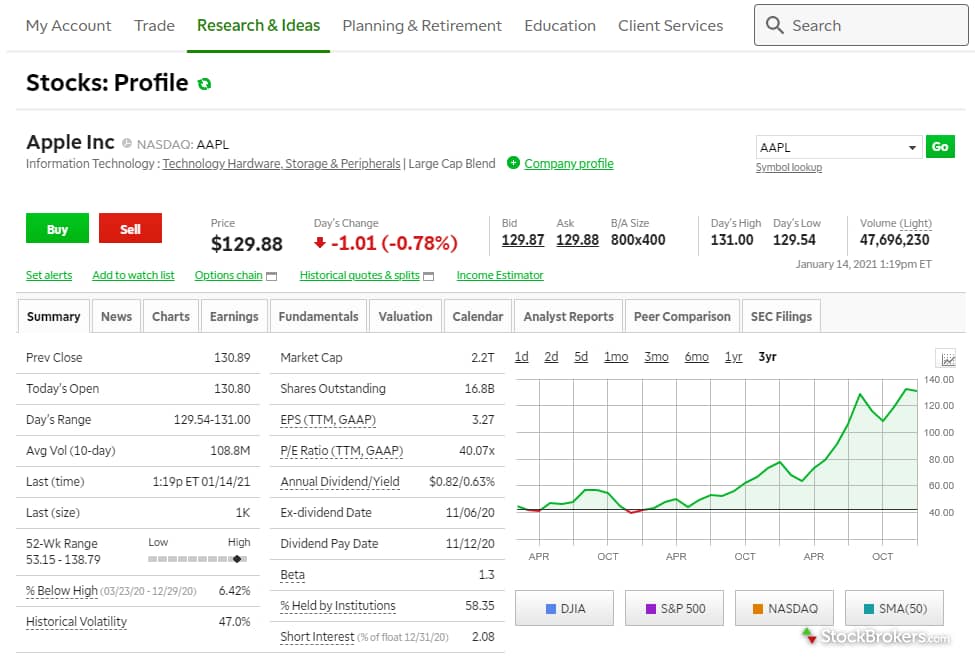

Это один из крупнейших инвестиционных провайдеров в мире. И его британская инвестиционная платформа предлагает доступ ко всему спектру основных инвестиционных фондов (также известных как взаимные фонды). А также торговую платформу для инвестирования в акции, акции. Облигации и другие активы.

Узнайте больше: Fidelity personal investing

Если вы только начинаете. Вы можете использовать его инструмент “pathfinder” в мобильном приложении. Чтобы помочь вам выбрать один из 10 готовых портфелей роста или шесть портфелей. Ориентированных на доход.

Этот инструмент позволяет вам сузить выбор , помогая определиться с уровнем риска, а затем предоставляет вам варианты от самого дешевого до более полностью управляемого портфеля. Он имеет простой в использовании график. Который поможет вам спроектировать вашу потенциальную прибыль. Его самые дешевые портфели имеют общую годовую стоимость 0,64%.

Наши независимые рейтинги помогут вам найти простые, недорогие акции и акции ISA

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

Инвестиционные платформы-это онлайн-сервисы. Которые позволяют покупать и держать инвестиционные портфели в одном месте. Некоторые позволят вам инвестировать только в акции, акции. Некоторые сосредоточатся на фондах – в то время как другие позволят вам делать и то, и другое.

Эти услуги могут включать в себя упрощение инвестирования в акции и акции ISA или взаимных фондов.

За последнее десятилетие старомодные биржевые брокеры начали сталкиваться с конкуренцией со стороны нового поколения инвестиционных платформ. Которые сосредоточены на предоставлении недорогого и простого доступа к инвестициям для людей. Которые имеют мало опыта или вообще не имеют его.

Прочтите наше руководство для начинающих по инвестированию

Некоторые платформы предлагают автоматизированное руководство о том. Какие варианты могут быть наиболее подходящими для вас. Которое иногда называют robo-advice. На самом деле это не считается финансовым советом – это просто поддержка. Которая поможет вам принять лучшее решение для ваших нужд.

Однако некоторые из этих платформ также предлагают доступ к личным финансовым консультантам за дополнительную плату.

Традиционные инвестиционные платформы позволяют вам самим выбирать. Во что вы инвестируете. Они также известны как DIY – платформы или инвестиционные платформы для торговли акциями. Однако большинство из них теперь предлагают и готовые варианты портфеля.

Вы также используете эти платформы для инвестирования на пенсию: см. Наше руководство по пенсиям.

Наши независимые звездные рейтинги помогут вам разобраться в лучших фондовых и долевых счетах

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

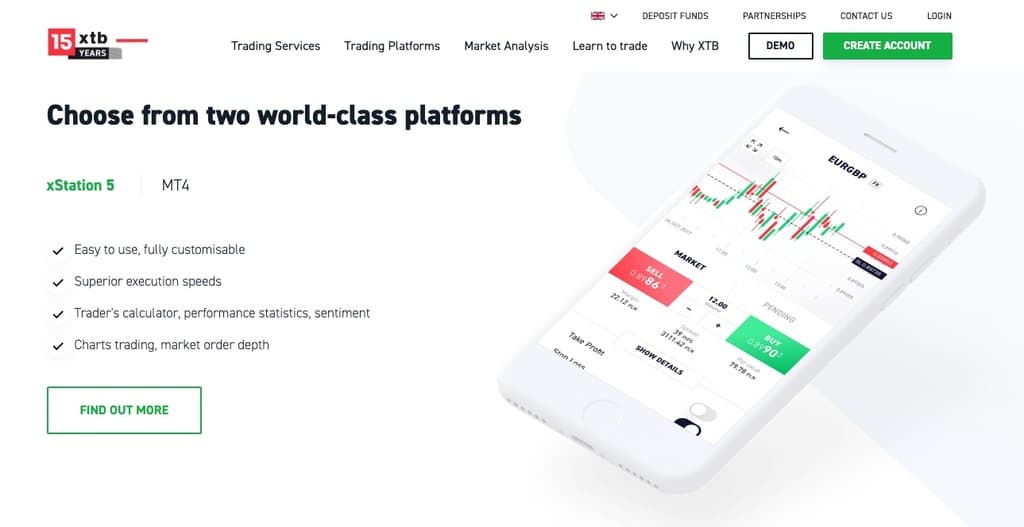

Если вы ищете инвестиционную платформу, которая делает всю тяжелую работу за вас. То вам, вероятно. Будет лучше всего работать с новым поколением фирм.

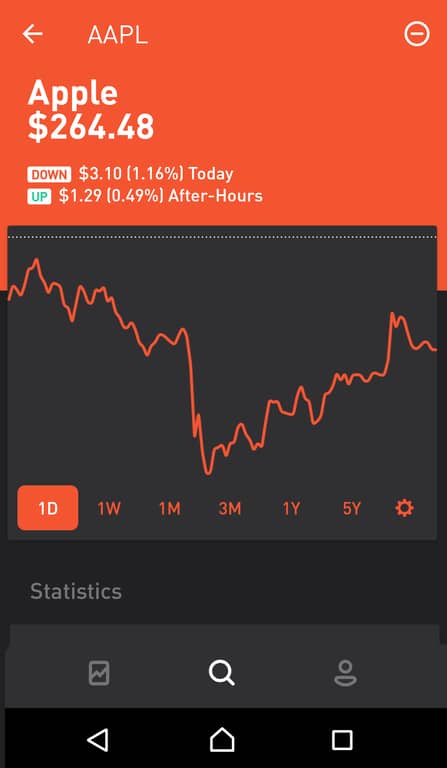

У них часто есть гладкие мобильные приложения и онлайн-путешествия для торговли онлайн-акциями. Которые позволяют легко выбрать подходящий портфель и начать инвестировать.

Но вам также нужно подумать о затратах. Хотя никто не знает, как будут работать различные инвестиционные портфели. Единственное. В чем вы можете быть уверены с самого начала. – это расходы. А онлайн-брокеры. Как правило. Дешевле с точки зрения покупки и продажи.

Узнайте больше: Руководство по этическому инвестированию

Наши рейтинги дают вам представление о том, как здесь формируются провайдеры. Те, кто имеет лучшие пятизвездочные рейтинги, имеют общие расходы. Которые ниже среднего по сектору. А также свободны от каких-либо неприятных штрафов за выход или дополнительных высоких сборов.

Однако обслуживание клиентов тоже важно – и если платформа. Которую вы рассматриваете . Не фигурирует в наших рейтингах качества обслуживания клиентов, стоит попробовать некоторые из них перед покупкой.

(Обратите внимание, что мы присуждаем золотые. Серебряные и бронзовые рейтинги крупным фирмам. Которые являются прозрачными и имеют отличное обслуживание клиентов и низкие показатели жалоб; мы не рассматриваем более мелкие фирмы. Поскольку не можем получить значимую выборку.)

Узнайте больше: Рейтинги клиентского опыта: победители инвестиционной платформы

В большинстве случаев легко пройти путь выбора инвестиций. Не перепрыгивая через слишком много обручей. Некоторые платформы даже не заставляют вас вводить свои личные данные и открывать сберегательный счет. Пока вы не сделаете свой выбор.

Так что попробуйте путешествие и посмотрите. Какие из них чувствуют себя правильно с точки зрения веб-сайта или мобильного приложения. Также следя за расходами.

Следует иметь в виду. Что большинство платформ взимают ежегодную плату за платформу. А также расходы на управление портфелем. Вы должны убедиться. Что эти управленческие расходы также включают транзакционные издержки. Которые фонд берет на себя для торговли. Мы добавляем их в наши рейтинги, основанные на общей стоимости.

Если вы ищете платформу. Где вы можете начать принимать свои собственные инвестиционные решения, решите. Какой выбор вы ищете.

Некоторые предлагают доступ как к акциям. Так и к фондам – в то время как другие разрешают доступ только к одному или другому. А некоторые могут даже предлагать некоторые свободные сделки. Опять же, стоимость является ключевым фактором – и наши рейтинги могут помочь вам определить. Кто самый дешевый.

Узнайте больше: самоинвестированные акции и акции ISAs

Наши независимые рейтинги выделяют лучшие ISA для тех. Кто хочет выбрать свои собственные инвестиции

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

5

ЭКСПЕРТНЫЙ РЕЙТИНГ

4

Основными типами являются:

Имейте в виду. Что вы получаете два типа средств. “Пассивные” фонды. Или индексные трекеры. Эффективно имитируют работу фондового рынка или цену таких активов. Как золото. Они стоят недорого, но не выигрывают от того, что опытный менеджер выбирает. Куда вложить ваши деньги.

“Активные” фонды-это когда управляющий фондом покупает и продает активы от вашего имени и стремится превзойти рынок (хотя это ему не всегда удается). Вам придется платить несколько более высокие ежегодные сборы за активно управляемый фонд.

Более подробно об этом говорится в нашей статье

Вы не должны инвестировать меньше пяти лет – и это наиболее разумно. Если вы смотрите на временной горизонт не менее 10 лет. Таким образом. Вы сможете пережить любые спады на фондовых рынках и повысить потенциал роста ваших денег.

Большинство людей согласны с тем. Что имеет смысл вкладывать деньги в пенсионный фонд – имея в виду временной горизонт в десятки лет. – поскольку вы получите налоговые льготы (свободные денежные средства от правительства) плюс. Если это схема рабочего места. Вклад от вашего босса для ваших личных финансов.

Чтобы узнать больше: Руководство по пенсиям

Другой ключевой момент-реалистично оценить свой аппетит к риску. Если вы инвестируете в агрессивный портфель, имейте в виду. Что вы можете потерять деньги – даже в долгосрочной перспективе. Важно понять, как может выглядеть наихудший сценарий-и быть уверенным. Что вы будете довольны таким исходом в контексте ваших личных финансов.

Например, если вы откладываете деньги на депозит дома и планируете купить его более чем через пять лет. Вы можете открыть акции и акции cash ISA или lifetime ISA (если вы первый покупатель в возрасте до 40 лет). Если вы обсуждаете, открывать ли вам счет, кассовый ISA или фондовый, эта статья может оказаться полезной.

Подробнее об инвестировании с умом мы расскажем в нашем руководстве для начинающих по инвестированию.

Если вы инвестируете на пенсию, хорошее эмпирическое правило состоит в том. Чтобы вдвое сократить свой возраст и выплачивать эту сумму в процентах от вашей зарплаты каждый месяц. Например, если вы начинаете получать пенсию в 40 лет. Вы должны стремиться откладывать 20% своей зарплаты каждый месяц.

Если вы инвестируете в краткосрочные цели, то подумайте о том. Сколько вы хотите сэкономить. И работайте оттуда. Вы можете добавить некоторые предположения о росте инвестиций. Например 3% или 5% в год. Но не забудьте вычесть комиссионные. Если вы в конечном итоге экономите больше, чем вам нужно, – это хорошая проблема.

Прежде чем начать инвестиционный портфель, убедитесь. Что у вас есть приличная сумма наличных денег на легкодоступном счете – скажем. Зарплата за три месяца. – которая может быть использована для любых чрезвычайных ситуаций. Таких как поломка вашего автомобиля или котла.

Джеймс Дейли-управляющий директор Fairer Finance, независимой потребительской группы. Которая производит наши таблицы продуктов